CerebritoGPT: transformando el análisis de datos de médicos para visitadores médicos

Todas ellas aplicadas en un sector que antes de las mismas ya estaba en crisis como resultado de la baja productividad de I+D que no es capaz de mitigar el efecto negativo que causa la pérdida de patentes de productos comercializados en la actualidad.

Vemos como la situación se agrava y provoca que, después de una marcada tendencia de desaceleración en los últimos cinco años, nos enfrentemos a una previsión de crecimiento negativo en 2011, algo que nunca antes había sucedido en España. Los datos del primer trimestre de 2011 y el análisis de lo ocurrido en los diferentes segmentos del mercado confirman dicha previsión.

Es por ello necesario adaptarse a un nuevo entorno y desde IMS creemos que profundizar en algunos de los aspectos más interesantes del panorama actual y analizar los patrones de evolución de los diferentes segmentos que componen el mercado, y su evolución a corto plazo, puede resultar de gran ayuda.

Evolución año 2010

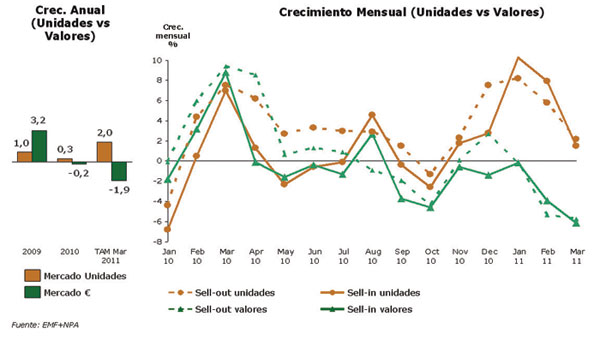

Si analizamos la evolución del mercado de calle a lo largo del 2010 la tendencia aparece marcada por el efecto negativo tanto del RDL 4/2010 como del RDL 8/2010. Ambos se suman a factores estructurales y provocan una caída drástica del mercado farmacéutico medido en unidades y aun más acusada cuando se utilizan valores.

La aceleración que muestra el gráfico 1 a principios de 2010 no es real, sino que aparece como resultado de los movimientos de reducción y aprovisionamiento de stocks que tienen lugar en la farmacia, coincidiendo con los momentos en que se aplica el modelo de precios de referencia y las reducciones de precios.

El efecto de desaceleración se confirma al utilizar los datos de salida de farmacia como medida del consumo real.

No sucede igual a principios de 2011, donde vemos que aunque la tendencia del mercado en unidades es de crecimiento positivo (tendencia que se confirma con los datos de salida de farmacia), no sucede igual con el mercado en valores que decrece sistemáticamente mes tras mes como resultado de una introducción cada vez mayor de los medicamentos genéricos y de marcas sometidas a precio de referencia.

Hemos de recordar, una vez más, que estos gráficos utilizan datos del mercado a PVL, y que los mismos no reflejan el efecto de la deducción del 7,5% dado que no se trata de una reducción de precios.

Sin embargo, para dar una visión de lo que dicha medida supone, podemos decir que la misma implicará entre un 1,5% y un 2% del total del mercado en 2010 y supondrá alrededor de un 5,5% en el mercado de retail en 2011.

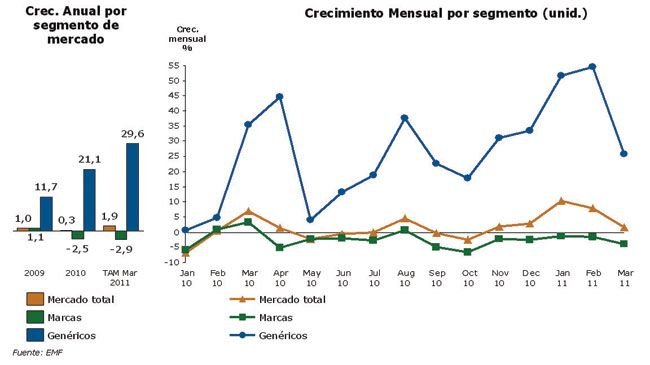

Aun así, no todos los segmentos del mercado siguen la misma tendencia. El consumo de medicamentos genéricos presenta una tendencia al alza, mantenida más allá de los efectos puntuales que provocan en el Canal las variaciones de precios, y que es resultado de un cambio masivo desde las marcas a los genéricos correspondientes. El primer trimestre de 2011 no hace sino confirmar dicha tendencia cada vez más acusada.

Los genéricos alcanzaban un 19,3% de cuota de mercado en el acumulado de 2010, ganando más de 3 puntos frente al 2009. La evolución del mercado en el primer trimestre de 2011 ha llevado la cuota del mercado de genéricos en los últimos 12 meses al 21%, ganando casi dos puntos del mercado en solo un trimestre.

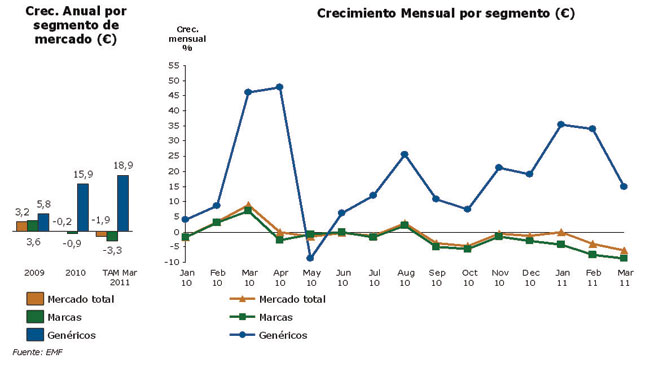

Al analizar el mercado en valores, y a pesar de la reducción de precio del 30% al que se han visto sometidos, los genéricos ganaban un punto de cuota a final de 2010 y añaden otro punto más tras el primer trimestre de 2011. Claramente el segmento de genéricos muestra una marcada tendencia al alza que además se acelera en los últimos meses. Como hemos comentado desde IMS en otras ocasiones, el efecto es generalizado y su causa no radica en los últimos genéricos lanzados al mercado para moléculas como la Atorvastatina o el Clopidogrel.

Igual ocurre con el segmento de marcas cuya patente aún está protegida. Su crecimiento se mantiene constante en 2010, si bien lo hace “a costa” de un decrecimiento, también constante, en los productos no protegidos. Además, dado el volumen de dicho efecto, no llega a compensar el mismo y desde la segunda mitad de 2010 el segmento de marcas decrece de manera consistente no solo en valores, sino también en unidades, cediendo cuota de mercado a los productos genéricos.

Hay que añadir que otros segmentos del mercado, como el de OTC o los fármacos no reembolsados, continúan en 2010 una evolución negativa, confirmando tasas de decrecimiento que comenzaron en 2009 como resultado, en este caso sí, de una crisis económica que reduce la demanda a mínimos históricos.

En cuanto al mercado hospitalario, el crecimiento se mantiene en torno al 8% y, aunque la tendencia sigue siendo positiva, la desaceleración también es patente.

Al igual que sucede en el mercado de retail, el segmento de genéricos es el grupo que más aporta al crecimiento total, dado el aumento del consumo de este tipo de fármacos.

Perspectivas a corto/medio plazo

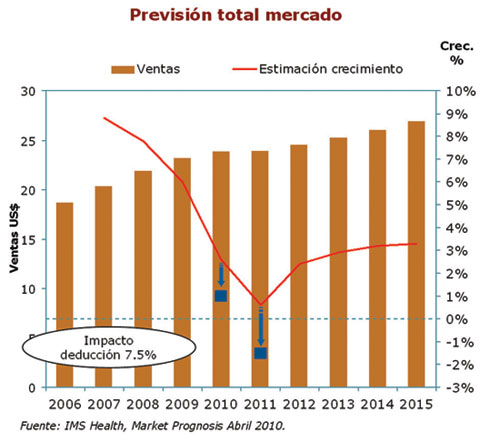

Todo hace pensar que las medidas de contención del gasto farmacéutico seguirán actuando sobre los precios, de manera que el crecimiento del mercado farmacéutico total se reducirá hasta un 0,6% en 2011 (gráfico 4).

Además, la deducción del 7,5% supone entre un 3% y un 3,5% del total del mercado en 2011. Ello, sumado al crecimiento previsto, nos lleva a una evolución del mercado real negativa, entre un -1,5% y un -2%.

El efecto de la bajada de precios de medicamentos genéricos, más la aplicación del nuevo modelo de precios de referencia, aumenta la tasa de crecimiento negativo para el mercado de calle en 2011.

A ello hay que añadir el efecto de la pérdida de patente de productos actualmente en el mercado, en una situación en la que el patrón de penetración de genéricos en el mercado ha demostrado ser mucho más “eficaz” desde finales de 2009, momento en el que se lanzaron los genéricos de la Atorvastatina y el Clopidogrel.

Por supuesto, las medidas de contención del gasto afectan también a los fármacos de administración hospitalaria, sin embargo, la posibilidad de que algunos productos que se dispensan actualmente en la farmacia de calle pasen al mercado de hospitales, lleva a mantener una previsión de crecimiento positivo en este segmento, si bien desacelerando frente al pasado más reciente.

En cuanto a los genéricos, seguirán ganando cuota de mercado confirmando lo ocurrido en 2010. Igual ocurre con los productos cuya patente está aún protegida, seguirán creciendo por encima del mercado aun cuando las medidas de contención del gasto dificultan el acceso al mercado y reducen el tamaño de la oportunidad que el segmento ofrece.

El riesgo de aplicación de nuevas medidas provocaría un retraso en la recuperación de la tendencia, algo que previsiblemente no sucederá hasta el año 2013. Tampoco debemos descartar la evaluación y puesta en marcha de otro tipo de medidas ya activas en países de nuestro entorno europeo, como pueden ser los jumbo groups, el co-pago, la sustitución en farmacia…

Cualquiera de ellas no haría sino aumentar el riesgo de mantener la tendencia negativa durante más tiempo.

Si bien el recién estrenado pacto entre la industria farmacéutica y la Administración nos lleva a pensar en la búsqueda de medidas que promuevan la sostenibilidad del sistema, pero también la recuperación del sector.

Superando todas las ediciones pasadas, la Asamblea de la Agrupación de Investigación y Marketing Farmacéutico contó con más de 170 asistentes entre socios y partners.

"La capacidad de analizar datos de manera profunda y contextual, combinada con algoritmos avanzados, permite descubrir correlaciones y tendencias que podrían haber permanecido enterradas en el modus operandi de la investigación tradicional".